ZMIANY PRZEPISÓW W POLSKIM ŁADZIE

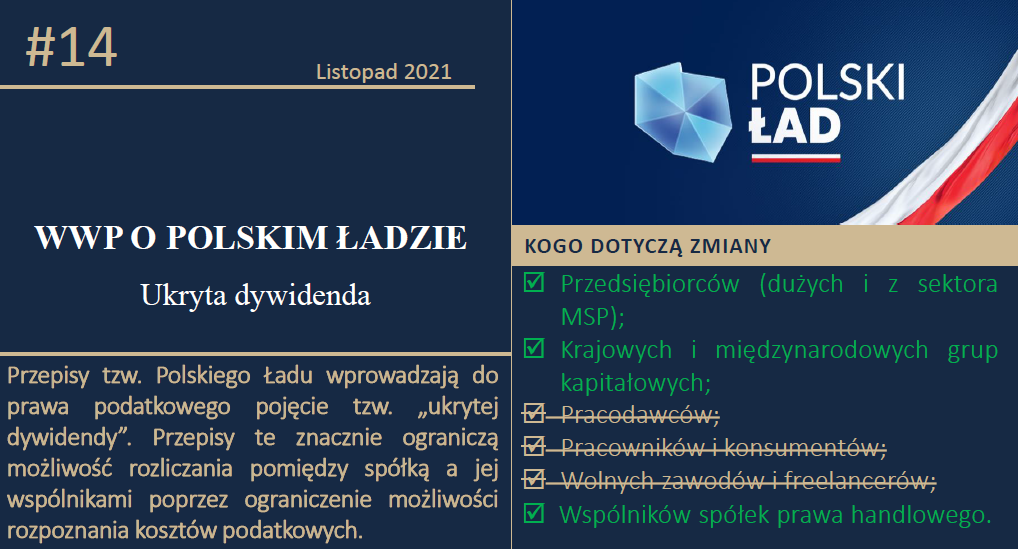

Jedną z najważniejszych zmian wprowadzanych Polskim Ładem, jest ograniczenie możliwości dokonywania rozliczeń pomiędzy spółką kapitałową (podatnikiem CIT), a wspólnikami tej spółki lub podmiotami powiązanymi. Dokonane to zostanie poprzez ograniczenie możliwości zaliczenia do kosztów uzyskania przychodów (KUP) szeregu wydatków uznając je za ukrytą formę transferu zysków do właścicieli (dywidendy).

JAK JEST OBECNIE

Obecnie dywidendy są opodatkowane 19% zryczałtowanym podatkiem dochodowym (PIT lub CIT) i jednocześnie nie mogą być zaliczane do kosztów podatkowych.

W praktyce, pomiędzy spółkami a ich wspólnikami (a szerzej, w obrębie grup kapitałowych) dokonywany jest szereg rozliczeń i powszechnym zjawiskiem jest to, że podmioty, które są ze sobą powiązane, lecz prowadzą działalność w różnym zakresie, współpracują ze sobą poprzez wzajemne świadczenie usług. Do tej pory właściwie jedynym ograniczeniem wpływającym na te rozliczenia były tzw. ceny transferowe (tj. konieczność rozliczania się z zastosowaniem cen rynkowych).

Wyłączenie takich wydatków z KUP zdarzało się właściwie wyłącznie wtedy, gdy brak było dowodów wykonania tych usług, albo mieliśmy do czynienia ze specyficznymi kosztami limitowanymi co do wysokości.

JAK BĘDZIE

Nowelizacja CIT wprowadza wyraźny zakaz zaliczania do kosztów uzyskania przychodu wydatków poniesionych przez spółkę „w związku ze świadczeniem” wykonanym przez podmiot powiązany albo wspólnika (akcjonariusza) tej spółki, jeśli taki wydatek stanowi „ukrytą dywidendę”.

UKRYTA DIWIDENDA

Zgodnie z założeniami nowych przepisów, ukryta dywidenda występować będzie w sytuacji sztucznego generowania

przepływów pieniężnych pomiędzy spółką, a podmiotem powiązanym np. w zamian za świadczenie usług na rzecz spółki.

Aby można było mówić o ukrytej dywidendzie będzie musiał zostać spełniony jeden z trzech poniższych warunków:

• wysokość wydatków lub termin ich poniesienia są w jakikolwiek sposób uzależnione od osiągnięcia zysku przez podatnika lub wysokości tego zysku, lub

• racjonalnie działający podatnik nie poniósłby takich kosztów lub mógłby je ponieść w niższej wysokości, gdyby porównywalne świadczenie wykonał podmiot niepowiązany, lub

• koszty te obejmowałyby wynagrodzenie za prawo do korzystania z aktywów, które przed utworzeniem spółki stanowiły własność lub współwłasność wspólnika ( lub podmiotu powiązanego ze wspólnikiem (Dwa ostatnie warunki nie będą stosowane jeśli suma poniesionych przez podatnika rocznych kosztów stanowiących ukrytą dywidendę będzie niższa niż kwota zysku brutto uwzględnionego w wyniku finansowym spółki.

Zgodnie z założeniami projektu ustawy, przepisy dotyczące ukrytej dywidendy mają wejść w życie na początku 2023 r.

PODMIOTY POWIĄZANE

Podmiotami powiązanymi na gruncie ustawy o CIT są

• podmioty, w których jeden wywiera znaczący wpływ na inny podmiot,

• podmioty, w których znaczący wpływ wywiera ten sam inny podmiot lub małżonek, krewny albo powinowaty do drugiego stopnia osoby fizycznej wywierającej znaczny wpływ na co najmniej jeden podmiot,

• spółka niemająca osobowości prawnej i jej wspólnicy

• spółka komandytowa oraz komandytowo akcyjna i jej komplementariusze,

• spółka jawna i jej wspólnik, oraz

• podatnik i jego zagraniczny zakład, a w przypadku podatkowej grupy kapitałowej spółka kapitałowa wchodząca w jej skład i jej zagraniczny zakład

SKUTKI ZMIAN

Nowe przepisy należy ocenić zdecydowanie negatywnie Przyjęte przez ustawodawcę kryteria ukrytej dywidendy nie są wystarczająco precyzyjne, a to z całą pewnością wprowadzi dla podatników dużą niepewność co do możliwości zaliczenia do kosztów uzyskania przychodu danego wydatku poniesionego na rzecz wspólnika lub podmiotu powiązanego. Dodatkowo zauważyć należy także, że brak jest sensu we wprowadzaniu nowych regulacji, skoro od kilku lat obowiązują już przepisy dotyczące cen transferowych oraz klauzul obejścia prawa (ogólnej i szczególnych)

Niezrozumiałym jest również dlaczego zmiany różnicują sytuację podatników w zależności od tego kiedy grupa nabyła dany element aktywów Literalnie rzecz biorąc, ograniczenia kosztów nie dotyczą korzystania z nowonabytych aktywów podczas gdy ograniczenie kosztów dotyczy jedynie takich aktywów, które nabyte zostały przed powołaniem spółki.

Całość newslettera WWP o Polskim Ładzie do pobrania w formacie PDF: TUTAJ

Dotychczasowe publikacje WWP o Polskim Ładzie:

✓ WWP o Polskim Ładzie cz. 1 – zarys programu

✓ WWP o Polskim Ładzie cz. 2 – ulga na robotyzację

✓ WWP o Polskim Ładzie cz. 3 – składka zdrowotna

✓ WWP o Polskim Ładzie cz. 4 – karta podatkowa

✓ WWP o Polskim Ładzie cz. 5 – podatek minimalny

✓ WWP o Polskim Ładzie cz. 6 – polska spółka holdingowa

✓ WWP o Polskim Ładzie cz. 7 – nowelizacja KSH

✓ WWP o Polskim Ładzie cz. 8 – leasing operacyjny i środki trwałe

✓ WWP o Polskim Ładzie cz. 9 – zmiany dotyczące opodatkowania nieruchomości

✓ WWP o Polskim Ładzie cz. 10 – podatkowa grupa VAT

✓ WWP o Polskim Ładzie cz. 11 – zmiany dotyczące zatrudnienia

✓ WWP o Polskim Ładzie cz. 12 – nowe ulgi na ekspansję