Mawia się, że w życiu pewne są tylko dwie rzeczy, a mianowicie śmierć i podatki. I choć trudno się z tym nie zgodzić, to uważamy, że tymi drugimi warto właściwie zarządzać, a na to pierwsze warto się i swoją firmę przygotować.

W nadchodzącym cyklu artykułów przedstawimy Państwu jak wygląda dziedziczenie jednoosobowych działalności gospodarczych, ogółu praw i obowiązków w spółkach osobowych, czy wreszcie udziałów i akcji w spółkach kapitałowych. Ponadto będziemy chcieli wskazać możliwe rozwiązania i przekonać Państwa jak ważne dla stabilnego prowadzenia działalności jest odpowiednio wczesne zaplanowanie zmian pokoleniowych. Prezentując powyższe kwestie chcielibyśmy również przybliżyć Państwu temat Fundacji Rodzinnej stanowiącej swego rodzaju alternatywę dla klasycznego dziedziczenia pozwalającą na budowanie wielopokoleniowego majątku skupionego w jednym podmiocie.

Zapraszamy do lektury pierwszego z cyklu artykułów, o sukcesji w spółce z ograniczoną odpowiedzialnością. Wszystkie wpisy w ramach tej serii są wynikiem wspólnej pracy mec. Magdaleny Burchardt-Strycharek, dor. pod. Michała Juchy oraz mec. Mateusza Ruchały.

Śmierć wspólnika spółki z ograniczoną odpowiedzialnością i co dalej?

Na wstępie należy zaznaczyć, że w przeciwieństwie do spółek osobowych, śmierć wspólnika spółki kapitałowej nie wpływa na jej byt prawny. Spółka kontynuuje swoją działalność na dotychczasowych zasadach, a udziały zmarłego wspólnika wchodzą w skład spadku i podlegają dziedziczeniu na zasadach ogólnych.

To, jak ostatecznie będzie wyglądało dziedziczenie tych udziałów zależy od dwóch rzeczy, tj. tego co w kwestii dziedziczenia przewiduje umowa spółki oraz tego co postanowił spadkodawca.

W pierwszej kolejności w interesie pozostałych wspólników i spółki jest więc ustalenie co na taką okoliczność przewidziano w umowie spółki.

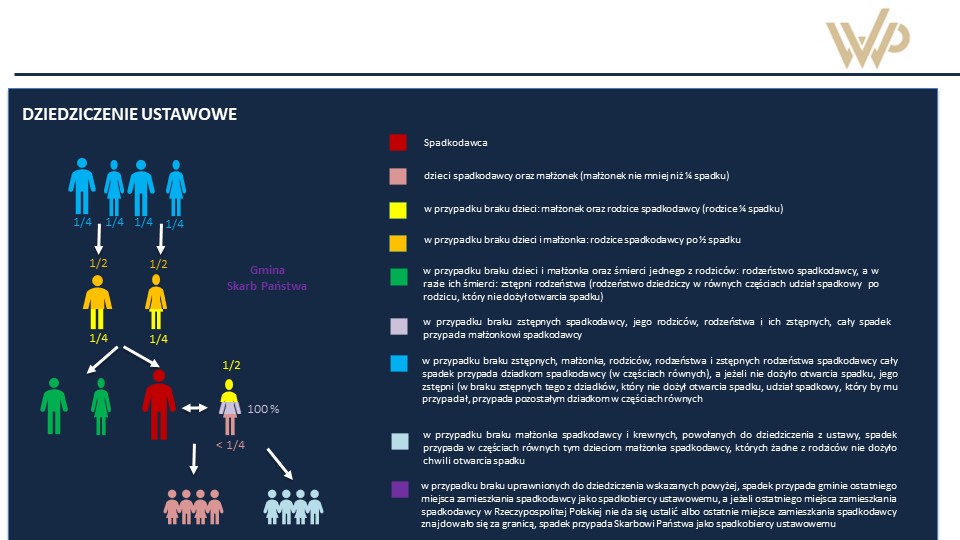

Zakładając, że w umowie spółki pominięto kwestię dziedziczenia udziałów, a spadkodawca nie pozostawił testamentu, zastosowanie znajdą ogólne przepisy prawa. Zgodnie z nimi, w takiej sytuacji udziały w spółce z ograniczoną odpowiedzialnością podlegają dziedziczeniu na poniższych zasadach:

Co istotne, spadkobiercy nie dziedziczą poszczególnych składników majtku, tylko określony udział w masie spadkowej. Oznacza to, że każdy spadkobierca jest współwłaścicielem i ma określony udział we wszystkim co wchodzi w skład spadku, w tym również w każdym z udziałów w kapitale zakładowym spółki, które podlegają dziedziczeniu. Oznacza to, że spadkobiercy nie dzielą między sobą udziałów proporcjonalnie do swojego udziału w spadku, a stają się współwłaścicielami każdego z dziedziczonych udziałów

Fakt, że spadkodawca jest ujawniony w KRS jako wspólnik spółki nie oznacza automatycznie, że wszystkie udziały zmarłego wspólnika wejdą do masy spadkowej. W sytuacji, gdy wspólnik pozostający w związku małżeńskim w ustroju wspólności majątkowej małżeńskiej nabył udziały w trakcie trwania małżeństwa za środki pochodzące z majątku wspólnego np. z dochodów z prowadzonej działalności gospodarczej, udziały takie będą stanowiły współwłasność majątkową małżeńską nawet jeżeli w rejestrze przedsiębiorców KRS jako wspólnik ujawniony jest wyłącznie jeden ze współmałżonków. Oznacza to, że dziedziczeniu będzie podlegał tylko udział wspólnika w udziałach spółki w wysokości 1/2, który będzie dzielił się pomiędzy spadkobierców.

Wszyscy spadkobiercy wraz z ewentualnym małżonkiem będącym współwłaścicielem 1/2 udziałów będą zatem współuprawnieni z udziałów. W takiej sytuacji skuteczne wykonywanie praw z dziedziczonych udziałów będzie wymagało podjęcia dodatkowych decyzji.

Pierwszą czynnością przed jaką staną następcy prawni zmarłego wspólnika będzie wykazanie przed spółką, że są spadkobiercami wspólnika.

Co prawda spadkobiercy z chwilą otwarcia spadku z mocy samego prawa wstępują do spółki stając się jej wspólnikiem i nie muszą w tym zakresie składać żadnego oświadczenia o przystąpieniu do spółki, czy objęciu udziałów, o tyle konieczne jest wykazanie przez osoby powołujące się na fakt dziedziczenia, że rzeczywiście są spadkobiercami zmarłego wspólnika. Zarząd spółki nie ma obowiązku ustalania kto jest spadkobiercą zmarłego wspólnika i ustalania kręgu ewentualnych wspólników. Kwestie te leżą w interesie spadkobierców.

Dowodem przejścia udziałów na spadkobierców jest: (i) postanowienie sądu o stwierdzeniu nabycia spadku, (ii) notarialny akt poświadczenia dziedziczenia, (iii) umowa o nabyciu spadku, (iv) umowa o dział spadku lub (v) postanowienie sądu o dziale spadku, które należy przedłożyć spółce. Z chwilą przedłożenia powyższych dokumentów nabycie udziałów przez spadkobierców stanie się skuteczne wobec spółki, a spadkobiercy będą uprawnieni do wykonywania praw korporacyjnych z udziałów (tj. w szczególności do głosowania na zgromadzeniu wspólników oraz otrzymywania dywidendy).

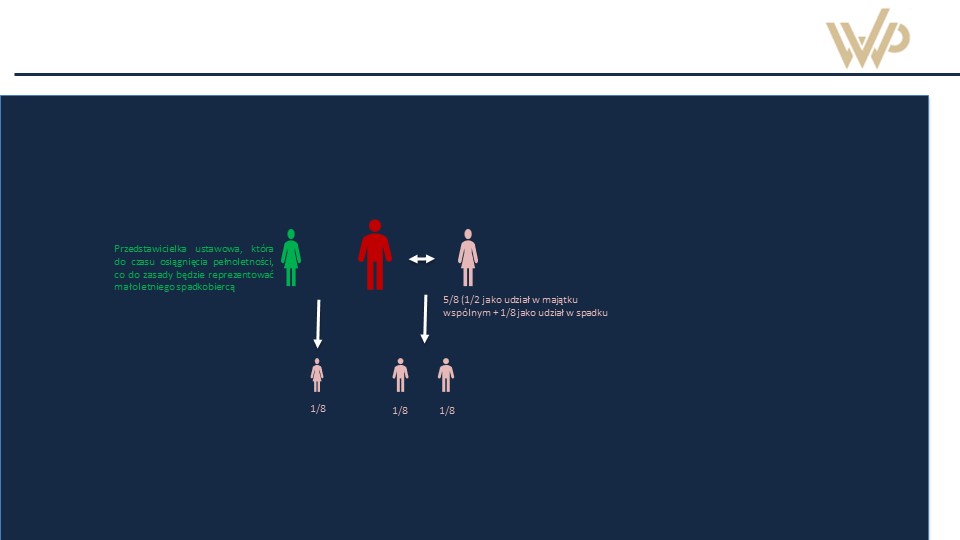

Współuprawnieni z udziału lub udziałów wykonują swoje prawa w spółce przez wspólnego przedstawiciela, który musi zostać wybrany za jednomyślną zgodą wszystkich współwłaścicieli. Nie jest możliwa sytuacja, w której którykolwiek ze spadkobierców nie godziłby się na osobę przedstawiciela. W takiej sytuacji nie dochodzi do ustanowienia wspólnego przedstawiciela, co skutkować będzie brakiem możliwości wykonywania praw z udziałów (m.in. wykonywania prawa głosu, zaskarżania uchwał podjętych przez organy spółki, wykonywania czynności kontrolnych, a dywidenda będzie wypłacana do depozytu sądowego). Co istotne, jeżeli wśród spadkobierców są osoby małoletnie wybór wspólnego przedstawiciela, jak również podejmowanie przez niego czynności przekraczających zakres zwykłego zarządu, wymaga uprzedniej zgody sądu opiekuńczego, co może w istotny sposób utrudniać funkcjonowanie spółki.

Celem podziału udziałów pomiędzy spadkobierców lub przyznania ich w całości jednemu spadkobiercy, wymagane będzie przeprowadzenie działu spadku. Celem działu spadku jest przypisanie konkretnych składników majątku spadkodawcy konkretnym spadkobiercom. Można tego dokonać na mocy umowy lub sądownie. Do czasu działu spadku spadkobiercy będą mieli status wspólnika zbiorowego.

Przykład: Wspólnik Jan Kowalski wraz z wspólnikiem zawiązał spółkę ABC Sp. z o.o. W czasie tym Jan Kowalski pozostawał w związku małżeńskim w ustroju wspólności majątkowej małżeńskiej, a środki na pokrycie kapitału zakładowego pochodziły z wynagrodzenia za pracę. Każdy ze wspólników posiada po 100 udziałów w kapitale zakładowym ABC Sp. z o.o. Jan Kowalski ma żonę oraz trójkę małoletnich dzieci, w tym jedno z pierwszego małżeństwa, z którego matką nie utrzymuje kontaktu. Jak będzie wyglądało dziedziczenie udziałów Jana Kowalskiego w przypadku jego śmierci, zakładając, że nie spisał testamentu?

Udziały objęte przez wspólnika Jana Kowalskiego wchodzą w skład majątku wspólnego. Nawet jeżeli w rejestrze przedsiębiorców jako wspólnik ujawniony jest wyłącznie Jan Kowalski, jego żonie przysługuje prawo własności 1/2 udziałów. Dziedziczeniu na podstawie ustawy podlega 1/2 udziałów spadkodawcy. Spadkobiercami są żona oraz trójka małoletnich dzieci – każdy w udziale 1/4. Oznacza to, że żonie przysługuje współwłasność udziałów w 5/8 części (1/2 jako przysługująca jej części majątku wspólnego i 1/8 jako przysługujący jej udział w masie spadkowej), a dzieciom po 1/8 części (1/4 z 1/2). Jednocześnie małoletnie dzieci do czasu uzyskania pełnoletności będą reprezentowane przez przedstawicieli ustawowych. Do wyboru wspólnego przedstawiciela będzie wymagana zgoda wszystkich współwłaścicieli, którą za małoletnich co do zasady powinni złożyć przedstawiciele ustawowo po uzyskaniu uprzedniej zgody sądu opiekuńczego. Jednocześnie wspólny przedstawiciel w przypadku wykonywania czynności przekraczających zwykły zarząd również powinien legitymować się uprzednią zgodą sądu opiekuńczego.

W tak opisanej sytuacji nietrudno o konflikty. Brak zgody pomiędzy współuprawnionymi z udziałów może w określonych sytuacjach skutecznie utrudnić, a czasem nawet uniemożliwić funkcjonowanie spółki. Jeżeli umowa spółki przewiduje, że do podjęcia określonych czynności wymagana jest zgoda wszystkich wspólników albo wystarczająca jest większość głosów przy zastrzeżeniu, że na zgromadzeniu ma być reprezentowany cały kapitał zakładowy, brak wspólnego przedstawiciela do wykonywania praw korporacyjnych z udziałów objętych wspólnością, uniemożliwi skuteczne podjęcie uchwały przez Zgromadzenie Wspólników. Zdarza się przecież, że jednomyślność wymagana jest przy zmianie umowy spółki, czy wyborze członków zarządu. Może się więc okazać, że spółka pozostanie nie tylko bez wspólnika ale również bez zarządu.

Dziedziczenie udziałów przez kilku spadkobierców lub osobę małoletnią jest skomplikowanym procesem, który prowadzony w nieodpowiedni sposób może negatywnie wpłynąć na podejmowanie kluczowych decyzji w spółce, gdyż stwarza ryzyko powstania paraliżu decyzyjnego.

Jak uregulować kwestie dziedziczenia?

Mamy świadomość, że przedstawiony powyżej model nie odpowiada każdemu. Wiemy również, że znaczna część osób uświadamia sobie rangę problemów wynikających z niezaplanowanej sukcesji zbyt późno, kiedy nie ma już możliwości wprowadzenia zmian.

Z tych powodów WWP zawsze rekomenduje swoim Klientom, aby odpowiednio wcześnie przemyśleć, zaplanować i uregulować kwestie dziedziczenia i sukcesji w spółce, tak aby zagwarantować jej niezakłócone funkcjonowania po śmierci wspólnika i zabezpieczyć spadkobierców. Pozwoli to bowiem uniknąć wielu trudnych sytuacji, z którymi przyjdzie się mierzyć po śmierci wspólnika.

Przed przystąpieniem do planowania sukcesji, wspólnicy powinni w pierwszej kolejności zadać sobie pytanie jak ma funkcjonować spółka po ich śmierci i czy ich spadkobiercy mają wstąpić do spółki. W zależności od udzielonych odpowiedzi można bowiem wybrać różne środki prawne umożliwiające uregulowanie kwestii dziedziczenia udziałów w spółce. Poniżej prezentujemy kilka w wielu sposobów zabezpieczenia się na wypadek śmierci.

Zapis windykacyjny

Jednym z najprostszych sposobów umożliwiającym uniknięcie problemów związanych z sukcesją w spółce z ograniczoną odpowiedzialnością, nie wymagającą co do zasady zmian w umowie spółki, jest zapis windykacyjny. Jest to zapis uczyniony w testamencie, który pozwala na przekazanie spadkobiercy konkretnego składnika majątkowego. W celu sporządzenia zapisu windykacyjnego konieczny jest testament w formie aktu notarialnego. Na mocy zapisu spadkobierca nabywa zapisany mu przedmiot z chwilą śmierci spadkodawcy, p Przejście własności następuje dopiero z chwilą złożenia oświadczenia o przyjęciu zapisu windykacyjnego przez spadkobiercę. W takiej sytuacji nie dochodzi do powstania wspólności udziałów i brak jest osób współuprawnionych do wykonywania praw. Od dziedziczenia udziałów wyłączony może zostać także małoletni spadkobierca.

Wykonawca testamentu

Dużym ułatwieniem, szczególnie w sytuacji gdy w skład spadku wchodzą składniki wymagające sprawnego i ciągłego zarządzania lub gdy spadkobiercy są skłóceni, jest powołanie wykonawcy testamentu, którego zadaniem będzie przede wszystkim zarządzanie majątkiem spadkowym, spłacenie długów, wykonanie zapisów i poleceń oraz wydanie spadkobiercom majątku spadkowego. Wykonawca testamentu jest uprawiony do wykonywania praw z udziałów wchodzących do spadku lub stanowiących przedmiot zapisu. Ustanowienie wykonawcy testamentu może być również korzystne ze względu na niezdolność spadkobiercy do samodzielnego zarządu spadkiem, zwłaszcza gdy jest on osobą małoletnią. Powołanie to może być ograniczone do części spadku lub jego składników (np. udziałów). Co istotne, w przypadku ustanowienia wykonawcy testamentu, spadkobiercy nie dokonują wyboru wspólnego przedstawiciela. W takiej sytuacji nie zajdzie ryzyko konfliktu spadkobierców na etapie powołania wspólnego przedstawiciela.

Ograniczenie lub wyłączenie spadkobierców

W sytuacji gdy planując sukcesje wspólnicy dojdą do wniosku, że nie widzą możliwości współpracy z innymi wspólnikami, możliwe jest ograniczenie lub wyłączenia spadkobierców od dziedziczenia.

Rozwiązania takie dla swojej ważności wymagają jednak odpowiedniego uregulowania w umowie spółki. Ograniczenie lub wyłączenie od dziedziczenia jest możliwe tylko w sytuacji, gdy umowa spółki zawiera postanowienia w tym zakresie oraz przewiduje warunki spłaty spadkobierców, którzy nie będą mogli dziedziczyć. Pozbawienie spadkobierców możliwości wstąpienia do spółki oznacza, że otrzymają oni uprawnienie do otrzymania spłaty z tytułu udziałów, które dziedziczyliby, gdyby nie ograniczenie, czy wyłączenie.

Przepisy nie wskazują jednoznacznie na jakich zasadach i w jakiej wysokości powinno nastąpić rozliczenie ze spadkobiercą. W interesie spółki jest wprowadzenie zasad i terminów spłaty umożliwiających ich wykonanie bez negatywnych skutków dla samej spółki.

W przypadku ograniczenia lub wyłączenia udziałów od dziedziczenia, w umowie spółki powinno zostać wskazane co stanie się z udziałami, które nie będą podlegały dziedziczeniu, np. mogą one podlegać umorzeniu z chwilą śmierci wspólnika. Nie ma przeszkód, aby postanowić, że do grona wspólników dołączy konkretna osoba, która wstąpi w miejsce zmarłego. Ponadto, umowa spółki może ograniczyć lub wyłączyć wstąpienie do spółki współmałżonka wspólnika w przypadku, gdy udziały są objęte wspólnością majątkową małżeńską. Nie ma również żadnych przeciwskazań, aby postanowienia umowy spółki stwarzały możliwość wyboru dla spadkobiercy, czy chce on wstąpić do spółki po śmierci spadkodawcy, czy też nie. W takim przypadku umowa spółki powinna określać sposób umorzenia lub zbycia udziałów przez spadkobiercę oraz kwotę jaką otrzyma on w zamian za udziały (lub sposób wyliczenia tej kwoty). Oprócz możliwości wyłączenia, czy też ograniczenia możliwości we wstąpieniu do spółki spadkobierców, umowa spółki może także wyłączyć lub ograniczyć możliwość podziału udziałów należących do zmarłego wspólnika. Takie postanowienie umowne ma na celu uniknięcie rozdrobnienia udziałów.

Sukcesja w spółce, choć wydaje się pozornie skomplikowana, odpowiednio wcześniej zaplanowana może przebiec płynnie, nie powodując zaburzeń w funkcjonowaniu spółki. Wybór właściwej metody dziedziczenia udziałów w spółce powinien zapewnić jej ciągłość funkcjonowania, z uwzględnieniem specyfiki jej działalności, struktury udziałowej, a także samych spadkobierców (czy np. są oni pełnoletni). Znacznym ułatwieniem w przebiegu tego procesu będzie szczegółowe uregulowanie zagadnień dotyczących dziedziczenia w umowie spółki.

W następnym artykule przybliżymy Państwu kwestię dziedziczenia jednoosobowych działalności gospodarczych i możliwości związanych z przygotowaniem przedsiębiorstwa na pokoleniową zmianę.